信息來源:www.tyyxtk.cn 更新時間:2013-08-19 13:36 瀏覽次數(shù):4241

事件背景:

2013年8月13日,互聯(lián)網(wǎng)大會在京召開�,當(dāng)日下午央行副行長劉士余在互聯(lián)網(wǎng)金融中國峰會上表示,互聯(lián)網(wǎng)金融有兩個底線不能碰:一是非法吸收公共存款���,二是非法集資�����。艾瑞分析認(rèn)為��,此舉意在向市場傳遞央行對互聯(lián)網(wǎng)金融的態(tài)度“促發(fā)展���,暗監(jiān)管”。

艾瑞快評:

過渡涉及線下暴露P2P三大弊端 引起管理層高度重視

P2P貸款原指利用互聯(lián)網(wǎng)平臺�,將投融資需求相互對接,完成資金融通的信貸模式���,本質(zhì)上是直接融資的一種����,不涉及線下操作����,而且沒有擔(dān)保。但是由于中國特殊的投資和人文環(huán)境���,P2P貸款在中國本土化發(fā)展的過程中無法避免的依賴線下業(yè)務(wù)�,而且部分P2P貸款公司在短期內(nèi)為了吸引投資者����,還對投資提供擔(dān)保服務(wù)�,導(dǎo)致原本清晰透明的P2P貸款演變出多種復(fù)雜繁瑣的中國模式���。

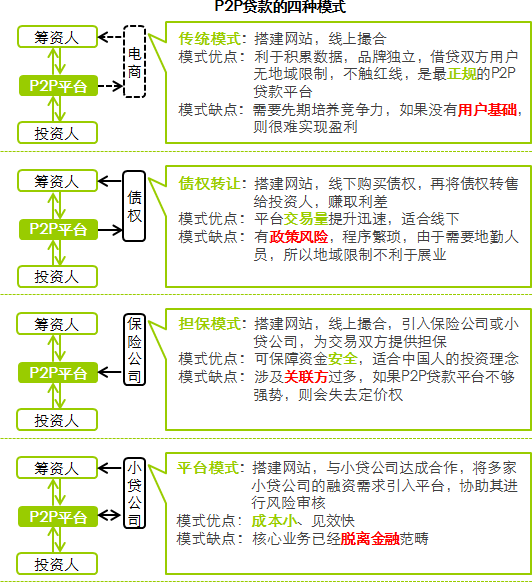

根據(jù)艾瑞即將發(fā)布的《iResearch-2013年中國P2P貸款行業(yè)研究報》顯示���,現(xiàn)階段可以將我國P2P貸款分為四個具體的運作模式。但是在實際操作過程中���,各家平臺很少采取單一模式運營���,95%以上的P2P貸款平臺都是將以下四種模式綜合運用的綜合型P2P貸款平臺。

艾瑞分析認(rèn)為����,P2P貸款過多涉及線下操作實際上是鉆了法律監(jiān)管的空白,借助P2P貸款的外殼��,行民間借貸之實��。這會帶來三個弊端:

首先��,失去便捷性�。通過P2P貸款完成投融資業(yè)務(wù)的速度和效率高于傳統(tǒng)金融機構(gòu),而且在已知的所有媒體類型中,互聯(lián)網(wǎng)是最能夠滿足P2P貸款便捷高效的需求的���,如果涉及大量線下操作���,那么將極大降低投融資效率�,進而影響用戶使用的便捷性;

其次���,提高門檻���。P2P貸款的信息透明度,協(xié)議達(dá)成的全過程���,以及對資金規(guī)模的要求均優(yōu)于傳統(tǒng)金融機構(gòu)�,這使得金融門檻大大降低��。如果再次涉及大量的線下操作��,不但透明度會下降�,交易成本也會增加,無形之中又提高了金融門檻���,使整個P2P貸款行業(yè)失去吸引力����;

最后,道德風(fēng)險����。由于線下操作使P2P失去了透明度,并且2012年集中爆發(fā)出多起P2P貸款跑路的惡性事件���,證明很難用企業(yè)的道德自律來約束企業(yè)行為�。這也是市場對P2P貸款產(chǎn)生諸多擔(dān)憂的主要原因����。

中國的監(jiān)管態(tài)度:促發(fā)展,暗監(jiān)管

互聯(lián)網(wǎng)金融處于互聯(lián)網(wǎng)���、金融�、科技以及通訊多個行業(yè)的交叉領(lǐng)域�,不但容易形成監(jiān)管真空,而且還容易產(chǎn)生行業(yè)標(biāo)準(zhǔn)不統(tǒng)一���、各方爭奪市場主導(dǎo)權(quán)以及利益分配不均等亂象��,非常不利于行業(yè)的健康發(fā)展�。目前,我國對于互聯(lián)網(wǎng)金融領(lǐng)域的政策幾乎是空白����,相關(guān)的制度約束僅限于各基本法律的部分條文,并沒有成體系的約束�。

此次劉行長的表態(tài)也說明,央行以及眾多國家級政策監(jiān)管部門對中國互聯(lián)網(wǎng)金融的高度重視�,但是本著對新生市場呵護的態(tài)度����,現(xiàn)階段并不適宜下重手監(jiān)管,還是以促進行業(yè)發(fā)展為主基調(diào)�����,形成“促發(fā)展���,暗監(jiān)管���,保證長治久安”的監(jiān)管新思路,先廣泛聽取業(yè)內(nèi)聲音�,隱性監(jiān)管,待時機成熟再推出具體監(jiān)管措施。

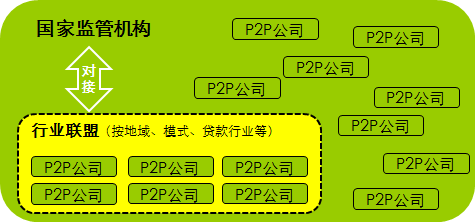

未來“政府——行業(yè)——企業(yè)”三級監(jiān)管體系

即將發(fā)布的《iResearch-2013年中國P2P貸款行業(yè)研究報告》預(yù)計����,未來在中國會形成“政府——行業(yè)聯(lián)盟——企業(yè)自律”三級的法律監(jiān)管體系,這種監(jiān)管體系對互聯(lián)網(wǎng)金融的影響主要體現(xiàn)在以下三個層面:

首先����,行業(yè)標(biāo)準(zhǔn)。隨著互聯(lián)網(wǎng)金融不同領(lǐng)域的行業(yè)聯(lián)盟和行業(yè)自律組織的出現(xiàn)����,業(yè)內(nèi)標(biāo)準(zhǔn)逐步趨向統(tǒng)一,并且隨著各聯(lián)盟內(nèi)企業(yè)交易數(shù)據(jù)的積累���,風(fēng)險控制體系的完善度將會大幅提升����。這種變化將會受到政府監(jiān)管機構(gòu)的歡迎��,工商管理部門�、司法機關(guān)、網(wǎng)絡(luò)管理等相關(guān)監(jiān)查機構(gòu)可以將已有的監(jiān)控體系與聯(lián)盟內(nèi)的普遍共識順利對接�����,方便管理。

其次����,社會征信體系。目前我國唯一的地方性P2P行業(yè)聯(lián)盟正在積極爭取與央行的信用體系數(shù)據(jù)庫進行對接����,這種積極的態(tài)度對于未來我國信用體系建設(shè)十分有益。由于現(xiàn)在互聯(lián)網(wǎng)金融企業(yè)在信用評價環(huán)節(jié)得不到央行的支持�����,因此它們所構(gòu)建的信用評級方法和所收集到的數(shù)據(jù)也是央行所缺失的�。在這個層面��,央行應(yīng)該以積極的態(tài)度�����,挑選業(yè)內(nèi)聲譽良好的企業(yè)或聯(lián)盟��,與它們的信用數(shù)據(jù)庫對接�����,實現(xiàn)共享。

最后�,牌照發(fā)放。業(yè)務(wù)許可是我國金融行業(yè)由來已久的運作體系���,這種體系在銀行脫媒之前對我國金融穩(wěn)定做出了巨大貢獻(xiàn)��。未來在面對金融脫媒的背景下�����,更多非傳統(tǒng)的金融機構(gòu)將會大量涌現(xiàn)���,因此金融牌照的類型也應(yīng)該根據(jù)市場情況增加相應(yīng)的類型。未來P2P網(wǎng)絡(luò)信貸牌照����、眾籌融資牌照等多種新型牌照依然會是國家監(jiān)管的主要手段。

編輯:阿云